Table des matières (cliquez sur chaque section pour accéder rapidement au contenu)

- Droits des investisseurs

- Frais d'intermediation

- Frais de gestion variables : modalités de calcul

- Politique d'execution des ordres et de selection des intermediaires

- Application du Dodd-Frank act par Lazard Freres Gestion

- Procedure de traitement des reclamations

- Information de la part de Lazard Frères Banque

- Exercice des droits de vote

- Intégrité et défaillances techniques

- FATCA

- Solvabilité II

- Politique de rémunération

- Index égalité Femmes-Hommes

- Politique de confidentialité des données personnelles

DROITS DES INVESTISSEURS

Pour les investisseurs belges : INFORMATIONS ADMINISTRATIVES, FRAIS ET TAXES ET DROITS DES INVESTISSEURS

FRAIS D'INTERMEDIATION

Compte rendu relatif aux frais d'intermédiation au titre de l'exercice 2023 :

Le présent compte rendu est destiné à répondre aux exigences de l'article 314-82 du Règlement Général de l'Autorité des Marchés Financiers.

Dans le cadre de la gestion d'OPC, Lazard Frères Gestion a recours à des services d'exécution d'ordres de la part de prestataires. Les frais d'intermédiation occasionnés par leurs services ont représenté un montant supérieur à 500.000 euros et Lazard Frères Gestion est donc tenue de rendre compte des conditions dans lesquelles elle a eu recours à des services d'aide à la décision d'investissement et d'exécution d'ordres. Elle doit également mentionner la clé de répartition entre 1° les frais d'intermédiation relatifs au service de réception et de transmission et au service de réception d'ordres, 2° les frais d'intermédiation relatifs aux services d'aide à la décision d'investissement et d'exécution d'ordres.

Recours à des services d'aide à la décision d'investissement et d'exécution d'ordres (SADIE) :

Au titre de l'exercice 2023, Lazard Frères Gestion a eu recours à des prestataires de services d'investissement avec lesquels un accord de commission partagée a été signé.

L'objectif recherché par notre politique de meilleure sélection et de contrôle des prestataires de SADIE est d'utiliser dans la mesure du possible les meilleurs prestataires dans chaque spécialité (analyse géographique, analyse sectorielle, analyse par taille de capitalisation, arbitrage, etc...).

Dans cette optique, nous pouvons être amenés à arbitrer entre l'analyse fournie par un département sell-side d'un broker d'exécution et celle disponible au sein d'un bureau d'analyse indépendant.

La qualité du service des prestataires de SADIE sera contrôlée et évaluée par le même comité que celui utilisé pour analyser et contrôler les prestations d'exécution des Brokers.

Les suivis des prestataires de SADIE et de réallocation éventuelle des ressources entre eux sont réalisés selon la méthodologie décrite ci-après.

Clé de répartition des frais d'intermédiation :

Les frais d'intermédiation sont relatifs aux opérations sur actions, instruments assimilés et instruments à terme traités dans le cadre de la gestion sous mandat et de la gestion OPC. Lazard Frères Gestion est habilitée à exercer l'activité de réception et transmission d'ordres. Les frais d'intermédiation sont donc destinés à rémunérer les prestataires de services d'aide à la décision d'investissement et d'exécution d'ordres. Cette rémunération globale se répartit à raison de 62,5% pour l'aide à la décision et 37,5% pour l'exécution d'ordres. Les frais de services d'aide à la décision d'investissement et d'exécution d'ordres reversés à des prestataires tiers dans le cadre des accords de commissions partagées ont représenté 14.09% du montant total des frais d'intermédiation au titre de l'année 2023.

Prévention des conflits d'intérêts :

Le présent compte rendu doit également porter sur les mesures mises en œuvre pour prévenir et traiter les conflits d'intérêts éventuels dans le choix des prestataires.

Chez Lazard Frères Gestion, la sélection des prestataires est réalisée deux fois par an lors de Comités brokers composés d'un responsable de gestion, de gérants, de négociateurs, du compliance et du responsable middle-office. Cette sélection est effectuée selon un process transparent d'évaluation basé notamment sur :

- la qualité et disponibilité de la recherche,

- la qualité des prix et l'exécution des ordres,

- le traitement administratif,

- la relation commerciale (mise en relation avec les émetteurs).

Par ailleurs, Lazard Frères Gestion ne perçoit, ni soft commissions, ni rétrocessions de frais d'intermédiation de la part de ses prestataires.

Au titre de l'exercice 2023, aucun conflit n'a été détecté chez Lazard Frères Gestion.

Frais de gestion variables : modalités de calcul

Conformément aux « Orientations sur les commissions de surperformance dans les organismes de placement collectif en valeurs mobilières et certains types de fonds d’investissement alternatifs » (ESMA34-39-992) de l’Autorité Européenne des Marches Financiers (AEMF) et à la recommandation 2021-01 de l’AMF, Lazard Frères Gestion va modifier la rédaction des modalités de calcul des frais de gestion variables pour ses OPC concernés.

Les orientations de l’AEMF ont pour objectif de promouvoir une convergence et une normalisation accrues dans le domaine des commissions de surperformance.

Rappel sur le principe des commissions de surperformance :

Si, à la clôture de l'exercice (« date de cristallisation »), la performance de l’OPC (dividendes nets réinvestis et hors frais de gestion variables) est supérieure à celle de son indice de référence, alors une commission de surperformance est prélevée, ceci même en cas de performance négative du fonds.

Nouvelles modalités de calcul :

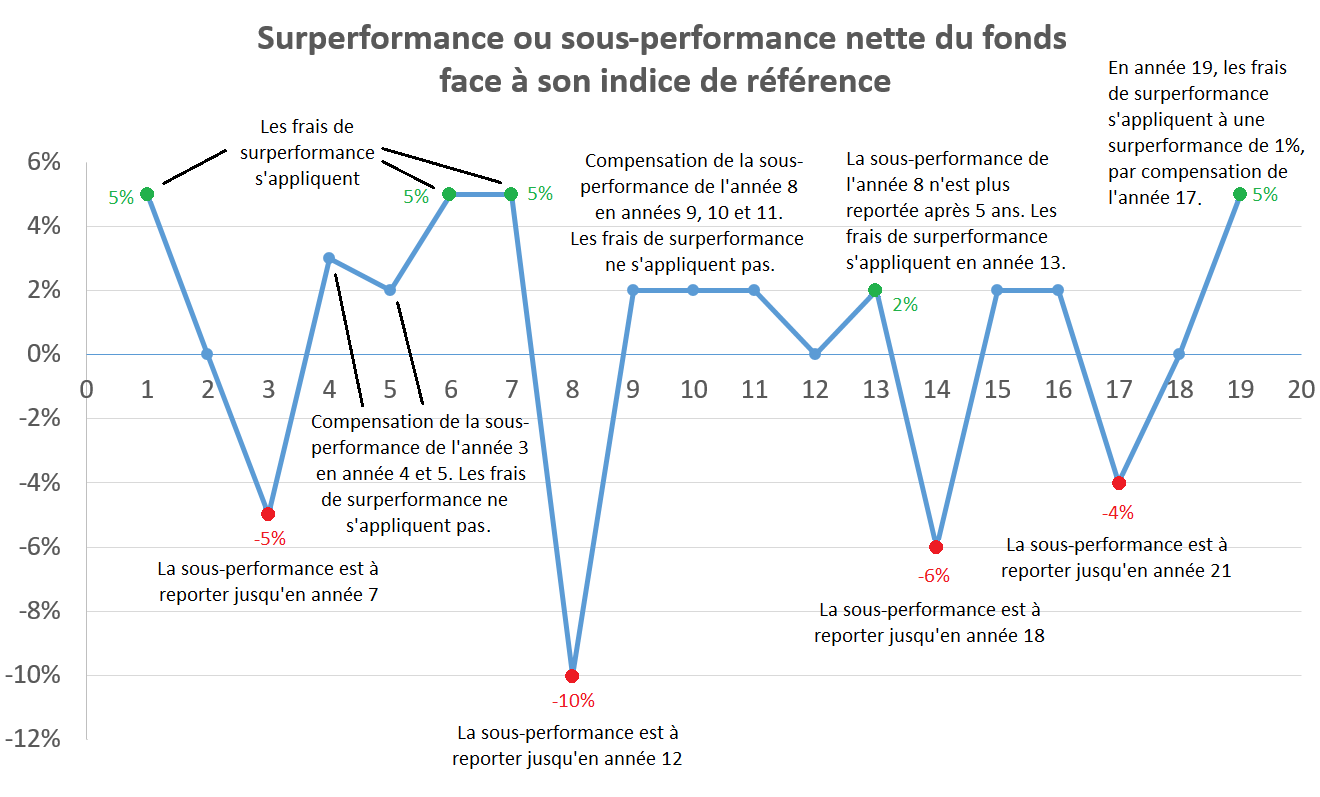

Pour chaque OPC concerné par ces dispositions, les frais de gestion variables seront désormais calculés en tenant compte des performances réalisées au cours des 5 dernières années d’existence du Fonds, ou depuis sa création si l’OPC a été lancé il y a moins de 5 ans. Les périodes de sous-performance sont ainsi retranchées aux périodes de surperformance dans le calcul des frais variables.

Pour illustrer le fonctionnement de ce mécanisme, l’AEMF a publié un exemple que Lazard Frères Gestion reprend à titre indicatif, Le graphique ci-dessous représente les années de surperformance et de sous-performance d’un OPC face à son indice de référence (courbe bleue). Seules les années associées à un point vert donnent lieu à l’application de frais de surperformance.

ILLUSTRATION 1 : CAS GENERAL

| |

Surperformance ou sous-performance nette du fonds face à son indice de référence |

Sous-performance à compenser l’année suivante |

Application de frais de surperformance |

| Année 1 |

5% |

0% |

Oui |

| Année 2 |

0% |

0% |

Non |

| Année 3 |

-5% |

-5% |

Non |

| Année 4 |

3% |

-2% |

Non |

| Année 5 |

2% |

0% |

Non |

| Année 6 |

5% |

0% |

Oui |

| Année 7 |

5% |

0% |

Oui |

| Année 8 |

-10% |

-10% |

Non |

| Année 9 |

2% |

-8% |

Non |

| Année 10 |

2% |

-6% |

Non |

| Année 11 |

2% |

-4% |

Non |

| Année 12 |

0% |

0%* |

Non |

| Année 13 |

2% |

0% |

Oui |

| Année 14 |

-6% |

-6% |

Non |

| Année 15 |

2% |

-4% |

Non |

| Année 16 |

2% |

-2% |

Non |

| Année 17 |

-4% |

-6% |

Non |

| Année 18 |

0% |

-4%** |

Non |

| Année 19 |

5% |

0% |

Oui |

| |

Année 1 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

5% |

| Sous-performance à compenser l’année suivante |

0% |

| Application de frais de surperformance |

Oui |

| |

Année 2 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

0% |

| Sous-performance à compenser l’année suivante |

0% |

| Application de frais de surperformance |

Non |

| |

Année 3 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

-5% |

| Sous-performance à compenser l’année suivante |

-5% |

| Application de frais de surperformance |

Non |

| |

Année 4 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

3% |

| Sous-performance à compenser l’année suivante |

-2% |

| Application de frais de surperformance |

Non |

| |

Année 5 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

2% |

| Sous-performance à compenser l’année suivante |

0% |

| Application de frais de surperformance |

Non |

| |

Année 6 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

5% |

| Sous-performance à compenser l’année suivante |

0% |

| Application de frais de surperformance |

Oui |

| |

Année 7 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

5% |

| Sous-performance à compenser l’année suivante |

0% |

| Application de frais de surperformance |

Oui |

| |

Année 8 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

-10% |

| Sous-performance à compenser l’année suivante |

-10% |

| Application de frais de surperformance |

Non |

| |

Année 9 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

2% |

| Sous-performance à compenser l’année suivante |

-8% |

| Application de frais de surperformance |

Non |

| |

Année 10 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

2% |

| Sous-performance à compenser l’année suivante |

-6% |

| Application de frais de surperformance |

Non |

| |

Année 11 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

2% |

| Sous-performance à compenser l’année suivante |

-4% |

| Application de frais de surperformance |

Non |

| |

Année 12 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

0% |

| Sous-performance à compenser l’année suivante |

0%* |

| Application de frais de surperformance |

Non |

| |

Année 13 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

2% |

| Sous-performance à compenser l’année suivante |

0% |

| Application de frais de surperformance |

Oui |

| |

Année 14 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

-6% |

| Sous-performance à compenser l’année suivante |

-6% |

| Application de frais de surperformance |

Non |

| |

Année 15 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

2% |

| Sous-performance à compenser l’année suivante |

-4% |

| Application de frais de surperformance |

Non |

| |

Année 16 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

2% |

| Sous-performance à compenser l’année suivante |

-2% |

| Application de frais de surperformance |

Non |

| |

Année 17 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

-4% |

| Sous-performance à compenser l’année suivante |

-6% |

| Application de frais de surperformance |

Non |

| |

Année 18 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

0% |

| Sous-performance à compenser l’année suivante |

-4%** |

| Application de frais de surperformance |

Non |

| |

Année 19 |

| Surperformance ou sous-performance nette du fonds face à son indice de référence |

5% |

| Sous-performance à compenser l’année suivante |

0% |

| Application de frais de surperformance |

Oui |

* La sous-performance de l’année 12 à reporter sur l'année 13 est de 0% (et non -4%) du fait que la sous-performance résiduelle provenant de l’année 8, n’ayant pas encore été compensée (-4%), n'est plus pertinente. En effet la période de 5 ans s'est désormais écoulée : la sous-performance de l’année 8 est compensée jusqu'en année 12.

** La sous-performance de l’année 18 à reporter sur l'année 19 est de -4% (et non -6%) du fait que la sous-performance résiduelle provenant de l’année 14, n’ayant pas encore été compensée (-2%), n'est plus pertinente. En effet la période de 5 ans s'est désormais écoulée : la sous-performance de l’année 14 est compensée jusqu'en année 18.

ILLUSTRATION 2 : CAS GENERAL SANS PRELEVEMENT EN PERFORMANCE NEGATIVE

| |

Année 1 |

Année 2 |

Année 3 |

Année 4 |

Année 5 |

| Performance des parts du Fonds |

10% |

-4% |

-7% |

6% |

3% |

| Performance de l'indice de référence |

5% |

-5% |

-3% |

4% |

0% |

| Sur / sous performance |

5% |

1% |

-4% |

2% |

3% |

| Performance cumulée du Fonds sur la période d'observation |

10% |

-4% |

-7% |

-1% |

2% |

| Performance cumulée de l'indice de référence sur la période d'observation |

5% |

-5% |

-3% |

1% |

1% |

| Sur / sous performance cumulée sur la période d'observation |

5% |

1% |

-4% |

-2% |

1% |

| Prélèvement d'une commission ? |

Oui |

Non car la performance du Fonds est négative, bien qu'il ait surperformé l'indice de référence |

Non car le fonds a sous-performé l'indice de référence et est de plus en performance négative sur l'exercice |

Non car le Fonds est en sous-performance sur l'ensemble de la période d'observation en cours, commencée en année 3 |

Oui |

| Début d'une nouvelle période d'observation ? |

Oui, une nouvelle période d’observation débute en année 2 |

Oui, une nouvelle période d’observation débute en année 3 |

Non, la période d’observation est prolongée pour s’étendre sur les années 3 et 4 |

Non, la période d’observation est prolongée pour s’étendre sur les années 3, 4 et 5 |

Oui, une nouvelle période d’observation débute en année 6 |

| |

Performance des parts du Fonds |

| Année 1 |

10% |

| Année 2 |

-4% |

| Année 3 |

-7% |

| Année 4 |

6% |

| Année 5 |

3% |

| |

Performance de l'indice de référence |

| Année 1 |

5% |

| Année 2 |

-5% |

| Année 3 |

-3% |

| Année 4 |

4% |

| Année 5 |

0% |

| |

Sur / sous performance |

| Année 1 |

5% |

| Année 2 |

1% |

| Année 3 |

-4% |

| Année 4 |

2% |

| Année 5 |

3% |

| |

Performance cumulée du Fonds sur la période d'observation |

| Année 1 |

10% |

| Année 2 |

-4% |

| Année 3 |

-7% |

| Année 4 |

-1% |

| Année 5 |

2% |

| |

Performance cumulée de l'indice de référence sur la période d'observation |

| Année 1 |

5% |

| Année 2 |

-5% |

| Année 3 |

-3% |

| Année 4 |

1% |

| Année 5 |

1% |

| |

Sur / sous performance cumulée sur la période d’observation |

| Année 1 |

5% |

| Année 2 |

1% |

| Année 3 |

-4% |

| Année 4 |

-2% |

| Année 5 |

1% |

| |

Prélèvement d’une commission ? |

| Année 1 |

Oui |

| Année 2 |

Non car la performance du Fonds est négative, bien qu'il ait surperformé l'indice de référence |

| Année 3 |

Non car le fonds a sous-performé l’indice de référence et est de plus en performance négative sur l’exercice |

| Année 4 |

Non car le Fonds est en sous-performance sur l'ensemble de la période d'observation en cours, commencée en année 3 |

| Année 5 |

Oui |

| |

Début d'une nouvelle période d'observation ? |

| Année 1 |

Oui, une nouvelle période d’observation débute en année 2 |

| Année 2 |

Oui, une nouvelle période d’observation débute en année 3 |

| Année 3 |

Non, la période d’observation est prolongée pour s’étendre sur les années 3 et 4 |

| Année 4 |

Non, la période d’observation est prolongée pour s’étendre sur les années 3, 4 et 5 |

| Année 5 |

Oui, une nouvelle période d’observation débute en année 6 |

NB : Pour faciliter la compréhension de l'exemple, nous avons indiqué ici en pourcentage les performances du Fonds et de l'indice de référence. Dans les faits, les sur/sous performances seront mesurées en montant, par différence entre l'actif net du Fonds et celui d'un fonds fictif tel que décrit dans la méthodologie ci-dessus.

ILLUSTRATION 3 : CAS GENERAL AVEC PRELEVEMENT EN PERFORMANCE NEGATIVE

| |

Année 1 |

Année 2 |

Année 3 |

Année 4 |

Année 5 |

| Performance des parts du Fonds |

10% |

-4% |

-7% |

6% |

3% |

| Performance de l'indice de référence |

5% |

-5% |

-3% |

4% |

0% |

| Sur / sous performance |

5% |

1% |

-4% |

2% |

3% |

| Performance cumulée du Fonds sur la période d'observation |

10% |

-4% |

-7% |

-1% |

2% |

| Performance cumulée de l'indice de référence sur la période d'observation |

5% |

-5% |

-3% |

1% |

1% |

| Sur / sous performance cumulée sur la période d'observation |

5% |

1% |

-4% |

-2% |

1% |

| Prélèvement d'une commission ? |

Oui |

Oui |

Non car le fonds a sous- performé l’indice de référence |

Non car le Fonds est en sous- performance sur l'ensemble de la période d'observation en cours, commencée en année 3 |

Oui |

| Début d'une nouvelle période d'observation ? |

Oui, une nouvelle période d’observation débute en année 2 |

Oui, une nouvelle période d’observation débute en année 3 |

Non, la période d’observation est prolongée pour s’étendre sur les années 3 et 4 |

Non, la période d’observation est prolongée pour s’étendre sur les années 3, 4 et 5 |

Oui, une nouvelle période d’observation débute en année 6 |

| |

Performance des parts du Fonds |

| Année 1 |

10% |

| Année 2 |

-4% |

| Année 3 |

-7% |

| Année 4 |

6% |

| Année 5 |

3% |

| |

Performance de l'indice de référence |

| Année 1 |

5% |

| Année 2 |

-5% |

| Année 3 |

-3% |

| Année 4 |

4% |

| Année 5 |

0% |

| |

Sur / sous performance |

| Année 1 |

5% |

| Année 2 |

1% |

| Année 3 |

-4% |

| Année 4 |

2% |

| Année 5 |

3% |

| |

Performance cumulée du Fonds sur la période d'observation |

| Année 1 |

10% |

| Année 2 |

-4% |

| Année 3 |

-7% |

| Année 4 |

-1% |

| Année 5 |

2% |

| |

Performance cumulée de l'indice de référence sur la période d'observation |

| Année 1 |

5% |

| Année 2 |

-5% |

| Année 3 |

-3% |

| Année 4 |

1% |

| Année 5 |

1% |

| |

Sur / sous performance cumulée sur la période d’observation |

| Année 1 |

5% |

| Année 2 |

1% |

| Année 3 |

-4% |

| Année 4 |

-2% |

| Année 5 |

1% |

| |

Prélèvement d’une commission ? |

| Année 1 |

Oui |

| Année 2 |

Oui |

| Année 3 |

Non car le fonds a sous- performé l’indice de référence |

| Année 4 |

Non car le Fonds est en sous- performance sur l'ensemble de la période d'observation en cours, commencée en année 3 |

| Année 5 |

Oui |

| |

Début d'une nouvelle période d'observation ? |

| Année 1 |

Oui, une nouvelle période d’observation débute en année 2 |

| Année 2 |

Oui, une nouvelle période d’observation débute en année 3 |

| Année 3 |

Non, la période d’observation est prolongée pour s’étendre sur les années 3 et 4 |

| Année 4 |

Non, la période d’observation est prolongée pour s’étendre sur les années 3, 4 et 5 |

| Année 5 |

Oui, une nouvelle période d’observation débute en année 6 |

NB : Pour faciliter la compréhension de l'exemple, nous avons indiqué ici en pourcentage les performances du Fonds et de l'indice de référence. Dans les faits, les sur/sous performances seront mesurées en montant, par différence entre l'actif net du Fonds et celui d'un fonds fictif tel que décrit dans la méthodologie ci-dessus.

ILLUSTRATION 4 : TRAITEMENT DES PERFORMANCES NON-COMPENSEES AU-DELA DE 5 ANS

| |

Année 1 |

Année 2 |

Année 3 |

Année 4 |

Année 5 |

Année 6 |

| Performance des parts du Fonds |

0% |

5% |

3% |

6% |

1% |

5% |

| Performance de l'indice de référence |

10% |

2% |

6% |

0% |

1% |

1% |

| A : Sur/sous performance année en cours |

-10% |

3% |

-3% |

6% |

0% |

4% |

| B1 : Report de sous-performance non compensée Année 1 |

N/A |

-10% |

-7% |

-7% |

-1% |

Hors périmètre |

| B2 : Report de sous-performance non compensée Année 2 |

N/A |

N/A |

0% |

0% |

0% |

0% |

| B3 : Report de sous-performance non compensée Année 3 |

N/A |

N/A |

N/A |

-3% |

-3% |

-3% |

| B4 : Report de sous-performance non compensée Année 4 |

N/A |

N/A |

N/A |

N/A |

0% |

0% |

| B5 : Report de sous-performance non compensée Année 5 |

N/A |

N/A |

N/A |

N/A |

N/A |

0% |

| Sur / sous performance période d’observation |

-10% (A) |

-7% (A + B1) |

-10% (A + B1 + B2) |

-4% (A + B1 + B2 + B3) |

-4% (A + B1 + B2 + B3 + B4) |

1% (A + B2 + B3 + B4 + B5) |

| Prélèvement d’une commission ? |

Non |

Non |

Non |

Non |

Non |

Oui |

| |

Performance des parts du Fonds |

| Année 1 |

0% |

| Année 2 |

5% |

| Année 3 |

3% |

| Année 4 |

6% |

| Année 5 |

1% |

| Année 6 |

5% |

| |

Performance de l'indice de référence |

| Année 1 |

10% |

| Année 2 |

2% |

| Année 3 |

6% |

| Année 4 |

0% |

| Année 5 |

1% |

| Année 6 |

1% |

| |

A : Sur/sous performance année en cours |

| Année 1 |

-10% |

| Année 2 |

3% |

| Année 3 |

-3% |

| Année 4 |

6% |

| Année 5 |

0% |

| Année 6 |

4% |

| |

B1 : Report de sous- performance non compensée Année 1 |

| Année 1 |

N/A |

| Année 2 |

-10% |

| Année 3 |

-7% |

| Année 4 |

-7% |

| Année 5 |

-1% |

| Année 6 |

Hors périmètre |

| |

B2 : Report de sous- performance non compensée Année 2 |

| Année 1 |

N/A |

| Année 2 |

N/A |

| Année 3 |

0% |

| Année 4 |

0% |

| Année 5 |

0% |

| Année 6 |

0% |

| |

B3 : Report de sous- performance non compensée Année 3 |

| Année 1 |

N/A |

| Année 2 |

N/A |

| Année 3 |

N/A |

| Année 4 |

-3% |

| Année 5 |

-3% |

| Année 6 |

-3% |

| |

B4 : Report de sous- performance non compensée Année 4 |

| Année 1 |

N/A |

| Année 2 |

N/A |

| Année 3 |

N/A |

| Année 4 |

N/A |

| Année 5 |

0% |

| Année 6 |

0% |

| |

B5 : Report de sous- performance non compensée Année 5 |

| Année 1 |

N/A |

| Année 2 |

N/A |

| Année 3 |

N/A |

| Année 4 |

N/A |

| Année 5 |

N/A |

| Année 6 |

0% |

| |

Sur / sous performance période d’observation |

| Année 1 |

-10% (A) |

| Année 2 |

-7% (A + B1) |

| Année 3 |

-10% (A + B1 + B2) |

| Année 4 |

-4% (A + B1 + B2 + B3) |

| Année 5 |

-4% (A + B1 + B2 + B3 + B4) |

| Année 6 |

1% (A + B2 + B3 + B4 + B5) |

| |

Prélèvement d’une commission ? |

| Année 1 |

Non |

| Année 2 |

Non |

| Année 3 |

Non |

| Année 4 |

Non |

| Année 5 |

Non |

| Année 6 |

Oui |

La sous-performance générée lors de l’année 1 et partiellement compensée dans les années suivantes est oubliée en année 6.

POLITIQUE D'EXECUTION DES ORDRES ET DE SELECTION DES INTERMEDIAIRES

TÉLÉCHARGER LA POLITIQUE D'EXÉCUTION DES ORDRES ET DE SÉLECTION DES INTERMÉDIAIRES.

TÉLÉCHARGER LE RAPPORT ANNUEL RELATIF À l'EXÉCUTION DES ORDRES.

APPLICATION DU DODD-FRANK ACT PAR LAZARD FRERES GESTION

Lazard Frères Gestion SAS ne fournit aucun service d’investissement, directement ou indirectement à tout client ou investisseur « US person » (tel que défini par la Rule 902 de la Regulation S prise en vertu du United States Securities Act de 1933). Par ailleurs, Lazard Frères Gestion SAS n’acceptera pas de clients potentiels ou d’investisseurs qui :

- (i) acquièrent des instruments financiers pour ou au nom d’une U.S. person ou

- (ii) par l’intermédiaire desquels est rendu un service d’investissement pour ou au nom d’une U.S. person

PROCEDURE DE TRAITEMENT DES RECLAMATIONS

Lazard Frères Gestion informe sa Clientèle qu’elle met en œuvre une procédure de traitement des réclamations. Pour son meilleur traitement, toute réclamation transmise par courrier doit être adressée au Service Juridique de Lazard Frères Gestion à l’adresse postale 25, rue de Courcelles, 75008 Paris.

Lazard Frères Gestion s’engage à accuser réception de la réclamation dans un délai maximum de 10 jours ouvrables, à compter de la date d’envoi de la réclamation écrite, sauf réponse apportée dans ce délai, et à y répondre dans un délai de deux mois à compter de la date d’envoi de la réclamation sauf survenance de circonstances particulières dûment justifiées. Si toutefois la réponse apportée par Lazard Frères Gestion ne satisfait pas complètement le Client, ce dernier peut saisir le Médiateur de l’AMF par écrit (Autorité des Marchés Financiers, Service Médiation - 17, place de la Bourse, 75082 PARIS-CEDEX 02) ou en remplissant un formulaire électronique figurant sur le site internet de l’AMF : HTTP://WWW.AMF-FRANCE.ORG (rubrique le Médiateur de l'AMF). Le Médiateur de l’AMF a mis en place une charte de la Médiation disponible sur le site internet susmentionné.

S’agissant d’une réclamation portant sur notre activité en tant que courtier, le souscripteur peut s’adresser directement à LFG Courtage en appelant le 01 44 13 01 11 ou en s’adressant à LFG.JURIDIQUE@LAZARD.FR. LFG-Courtage s’engage à accuser réception de la réclamation dans un délai de 10 jours ouvrables, à compter de la date d’envoi de la réclamation écrite, sauf réponse apportée dans ce délai, et à y répondre dans un délai de deux mois à compter de la date d’envoi la réclamation sauf survenance de circonstances particulières dûment justifiées. Si le souscripteur est en désaccord avec LFG Courtage, il pourra saisir le médiateur de La Médiation de l’Assurance en lui écrivant à l’adresse suivante La Médiation de l’Assurance TSA 50110 – 75441 Paris Cedex 09 ou en remplissant un formulaire électronique figurant sur le site internet du médiateur de La Médiation de l’Assurance : https://formulaire.mediation-assurance.org/

Lazard Frères Banque informe son aimable clientèle que son guide de la mobilité bancaire est disponible auprès de son service de la caisse au 175, boulevard Haussmann à Paris VIIIème arrondissement.

Exercice des droits de vote

TÉLÉCHARGER LE DERNIER RAPPORT D’EXERCICE DES DROITS DE VOTE.

Intégrité et défaillances techniques

La sécurité et l’intégrité des communications via Internet ne peuvent pas être garanties. Lazard Frères Gestion décline donc toute responsabilité en cas de défaillance technique notamment en cas de difficulté d’accès au site ou d’interruption de diffusion du site.

FATCA

L’objet et le cadre juridique de la loi FATCA

Le Foreign Account Tax Compliance Act (FATCA) est une loi américaine votée le 18 mars 2010 dont l’objectif est la lutte contre l’évasion fiscale aux Etats-Unis d’Amérique. Le dispositif se traduit par la mise en place d’une déclaration annuelle à l’administration fiscale américaine (Internal Revenue Service - IRS) des comptes détenus hors des Etats-Unis par des contribuables américains.

La législation fiscale américaine oblige les contribuables américains, quel que soit leur lieu de résidence, à faire leur propre déclaration.

La réglementation concerne les « U.S. Person », à savoir toutes les personnes ayant la nationalité américaine ou bien résidentes sur le territoire des Etats-Unis. Elle a pour objet la transmission par les institutions financières de l’identité de ces personnes, des soldes de leurs comptes, des revenus financiers et, dans le futur, des produits de cession de titres.

La première déclaration annuelle à l’IRS est intervenue en 2015 et a porté sur l’année 2014. Cette déclaration concernera également les comptes d’entreprises ou de structures patrimoniales détenues par des contribuables américains.

En France, l’application de la loi FATCA s’inscrit dans le cadre juridique d’un accord intergouvernemental (Inter Governmental Agreement - IGA) signé le 14 novembre 2013 et soumis à ratification par le Parlement. Il vise à permettre et rendre obligatoire la communication d’informations bancaires et fiscales entre la France et les Etats-Unis.

La loi FATCA pour Lazard

A compter du 1er juillet 2014, Lazard Frères Banque et Lazard Frères Gestion doivent se mettre en conformité avec la loi FATCA par leur statut de « Participating Financial Institution » obtenu de l’IRS.

Dans ce contexte, Lazard Frères Banque et Lazard Frères Gestion appliquent les obligations d’identification prévues par la loi FATCA.

A l’ouverture d’un compte, Lazard collecte auprès du Client, personne physique ou morale, les informations qui permettent d’identifier les « U.S. Person » et demande au Client de confirmer son statut.

Les informations des Clients existants de Lazard sont également analysées afin d’identifier les éléments pouvant indiquer que ces Clients sont susceptibles d’être des « U.S. Person ». Les Clients concernés seront contactés afin que soit assuré leur statut au sens de la loi FATCA.

Nos correspondants habituels se tiennent à la disposition de la Clientèle pour toute information.

Solvabilité II

Conformément à la Position AMF 2004-07, Lazard Frères Gestion SAS informe les porteurs de parts et/ou actionnaires des OPC dont elle est le gestionnaire financier, qu’elle peut être amenée à communiquer la composition du portefeuille de ces OPC à certains investisseurs professionnels pour leurs besoins de calcul des exigences réglementaires liées à la Directive 2009/138/CE (dite « Solvabilité 2 »).

Politique de rémunération

Les rémunérations fixes et variables versées par la société de gestion à son personnel, au prorata de l’investissement consenti dans l’activité de gestion des Organismes de Placement Collectifs, en excluant la gestion sous mandat, peuvent être obtenues sur demande par courrier, auprès du service juridique des OPC de Lazard Frères Gestion.

L’enveloppe globale des rémunérations variables est fixée par le Groupe Lazard au regard de différents critères en ce compris les performances financières du Groupe Lazard au titre de l’année écoulée, en tenant compte des résultat de Lazard Frères Gestion.

La Direction Générale décide du montant total des rémunérations réparties entre les rémunérations fixes et variables, dans le respect de la séparation absolue entre la composante fixe et la composante variable de la rémunération.

Le montant total des rémunérations variables ne doit pas entraver la capacité du Groupe Lazard et de Lazard Frères Gestion à renforcer leurs fonds propres en tant que de besoin.

Le montant total des rémunérations variables est déterminé en tenant compte de l’ensemble des risques et des conflits d'intérêts.

Le montant de la rémunération variable est ensuite individualisé et déterminé en partie en fonction de la performance de chaque Personnel Identifié.

La Direction Générale supervise la détermination du montant individuel des rémunérations, déterminées notamment sur la base d’une fiche individuelle d’appréciation, support à l’entretien d’évaluation annuelle.

Les critères d’évaluation individuelle annuelle permettent de mesurer l’adéquation du Personnel Identifié avec le poste qu’il occupe, de prendre en considération ses compétences, d’apprécier notamment sa fiabilité et son autonomie.

Cette évaluation rend compte de l’atteinte des objectifs de l’année écoulée et permet de fixer en conséquence les objectifs à venir.

La politique de rémunération promeut une gestion des risques rigoureuse et efficace en matière de développement durable. Ainsi, l’évaluation des Personnels Identifiés prend en compte non seulement les prises de risques financiers mais aussi les risques de durabilité.

La politique de rémunération est réexaminée chaque année.

Annuellement, « le Comité de surveillance de la conformité de la politique de la rémunération » de Lazard Frères Gestion, composé notamment de deux membres indépendants de la société de gestion, est chargé de donner un avis sur la bonne application de la politique de rémunération et sur sa conformité à la règlementation applicable.

Index égalité Femmes-Hommes

La loi pour la liberté de choisir son avenir professionnel du 5 septembre 2018 vise à réduire les écarts de rémunération entre les femmes et les hommes, en prévoyant des dispositifs contraignants. Il s’agit de passer d’une obligation de moyens à une obligation de résultats en matière d’égalité salariale entre les femmes et les hommes. Pour cela, il est créé, dès 2019 pour les entreprises de plus de 250 salariés, et dès 2020 pour les entreprises d’au moins 50 salariés, une obligation de transparence sur les écarts de rémunération identifiés tout en renforçant les possibilités de contrôle des services administratifs du travail.

Sous la forme d’une note sur 100, l’index se compose de 4 indicateurs qui mesurent différentes données en matière d’égalité professionnelle :

- écart de rémunération entre femmes et hommes (40 points)

- écart du taux d’augmentation du salaire de base entre femmes et hommes (35 points)

- pourcentage de salariées ayant bénéficié d’une augmentation dans l’année de leur retour de congé maternité (15 points)

- nombre de salarié du genre sous représenté (femmes ou hommes) dans les 10 plus hautes rémunération de l’entreprise (10 points)

Si la somme obtenue est inférieure à 75 points, l’employeur a 3 ans pour mettre en place des actions correctrices. Passé ce délai, il encourt une pénalité financière.

Pour l'année 2024 au titre des données 2023, Lazard Frères Gestion atteint le score de 94 points sur 100.

POLITIQUE DE CONFIDENTIALITÉ DES DONNÉES PERSONNELLES

Consulter notre politique.